法人化

法人化 不動産賃貸事を法人化するデメリット

【デメリット】・設立費用がかかる・赤字でも発生する住民税均等割りの金額が増える・青色申告特別控除が使えなくなる・社会保険の加入義務がある・税理士費用が高くなる・各種契約料が高くなる各項目の具体的な内容は、リンクページでご紹介しています。

法人化

法人化  法人化

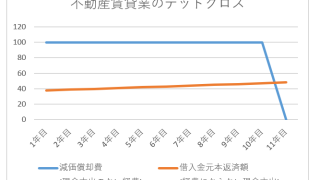

法人化  キャッシュ・フロー

キャッシュ・フロー  節税

節税  節税

節税  節税

節税  節税

節税  節税

節税  節税

節税  節税

節税