法人化

法人化 青色申告繰越欠損金の法人と個人事業主の違い

青色申告を行っている場合に赤字の年度があると、その損失は翌年度以降に繰り越すことができます。これを青色申告繰越欠損金といいます。繰り越せる期間は、個人事業主が3年、法人が10年となっています。

法人化

法人化  法人化

法人化  法人化

法人化  法人化

法人化  法人化

法人化  法人化

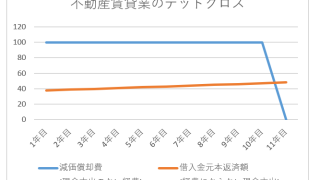

法人化  キャッシュ・フロー

キャッシュ・フロー  投資物件の選び方

投資物件の選び方  管理会社の選び方

管理会社の選び方  家賃回収

家賃回収