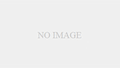

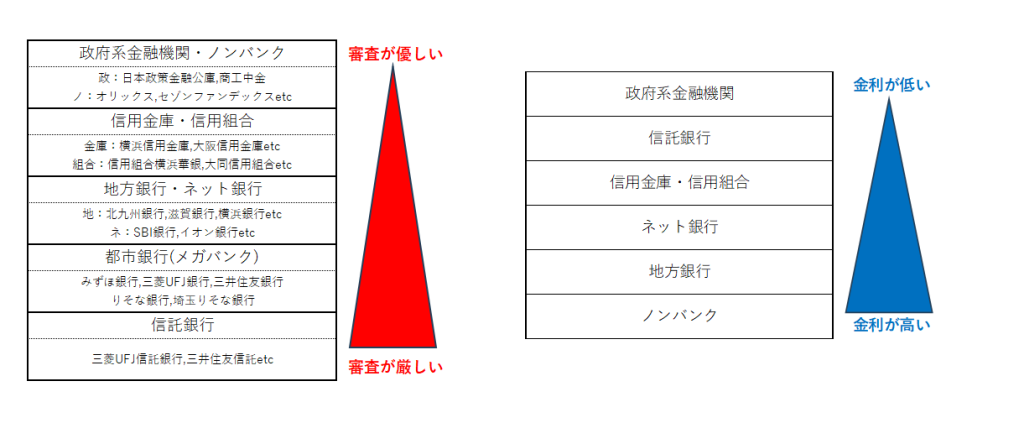

金融機関は、大きく下記の種類に分類できます。

各種類ごとに、審査の厳しさや金利、融資対象とするエリアが異なります。

政府系金融機関

日本政策金融公庫や商工中金は『政府系金融機関』と呼ばれています。

『政府系金融機関』は、その財源の一部または全てを公的機関より出資されており、利益追求ではなく、地域貢献・雇用促進などの公的利益や、創業間もない事業者の支援を目的として運営されています。

そのため、他の金融機関と比べて、融資の際の審査の厳しさは低いです。

民間の金融機関では借りられないような属性の人や、創業して間もない人でも融資の相談に乗ってもらえます。

不動産賃貸業においては『地域貢献』『空き家再生』『雇用の促進』という点をアピールすることで、融資を検討してもらえやすくなります。

日本政策金融公庫の場合、入り口は『直接行く』方法と『商工会議所を経由して行く』方法があります。

また、2022年6月から、原則として法定耐用年数を経過した物件の融資は受けられなくなっていますので、ご留意下さい。

ノンバンク

ノンバンクはその名の通り、銀行ではない貸付業者です。具体的には、三井トラストローン&ファイナンス、セゾンファンデックス、オリックスなどがノンバンクに該当します。

ノンバンクは預金の受け入れ等を行っていないため、金融庁の管轄範囲外です。

そのため、通常の銀行等に比べて、融資においても融通が利くという特徴があります。

不動産賃貸業に対する融資においても制限が少なく、融資対象物件の築年数がかなり古いケースや、場合によっては違法建築の物件でも融資が下りることもあります。

ただし、その分だけ金融機関に比べて金利は高くなります。

信用金庫・信用組合

信用金庫と信用組合は、各地方を拠点に運営している金融機関です。

地域密着であるため、基本的に対象とするエリアは狭くなります。

地域貢献や地域活性化に貢献するという目的も含めて融資を判断される傾向があり、融資の際の審査も比較的通りやすいです。

ただし、その分、金利はメガバンクなどと比較して高く設定されがちです。

地方銀行

地方銀行は、地方をメインとして事業を行っている銀行です。

メインは地方ですが、融資先の中央都市進出のバックアップのため、東京や大阪などに支店を構えているケースも珍しくありません。

イメージとしては『信用金庫・信用組合のエリアが広がった金融機関』と考えるとよいでしょう。

不動産賃貸業に対する融資についても、全国的に融資を行っていたり、本拠地でなくても支店がある地域であれば融資を行っていたりと、信用金庫・信用組合よりもカバーされるエリアが広くなります。

エリアの融通が利く分、金利は信用金庫・信用組合より高くなるケースが多いです。

ネット銀行

近年増加傾向にあるのは、イオン銀行、ソニー銀行、SBI銀行、楽天銀行などのネット銀行です。

ネット銀行の特徴としては、エリアの縛りが薄い、審査が独特の場合があるなどが挙げられます。

また、住宅ローンなどが中心で、不動産賃貸業などの融資は行っていない銀行もあります。

審査のハードルは、信用金庫・信用組合よりは高く、都市銀行・メガバンクよりは高くなっており、地方銀行と同等であるとされています。

都市銀行(メガバンク)

都市銀行はメガバンクとも呼ばれ、みずほ銀行、三菱UFJ銀行、三井住友銀行、りそな銀行、埼玉りそな銀行の5行のことを言います。

いずれも全国展開しており、様々な収益源があるため、小規模ば不動産賃貸業に対する融資には消極的なケースが多いです。

融資審査のハードルも高く、基本的には、年収1,000万円以上、純資産5,000万円は必要であると言われています。

融資の際の審査についても、かなりハードルが高くなります。

ただし、その分金利の水準は低く、また、借入期間も長期で設定することもできます。

信託銀行

信託銀行は、『相続対策の銀行』と言われています。

そのため、融資先は法人ではなく、地主などのお金持ちの個人がメインです。

審査の際には、法人の業績ではなく、個人の属性をメインに審査されます。

融資審査のハードルは、メガバンクよりも高いですが、融資を受けることができれば、金利はかなり低いです。