不動産賃貸業を行っていると、デッドクロスという言葉を聞いたことがあるかたも多いと思います。

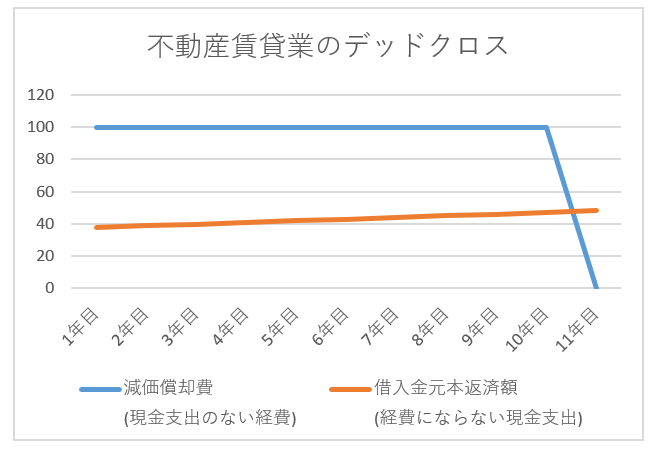

このデッドクロスとは、減価償却費計上額と借入金元本返済額をグラフにして、その金額が逆転するタイミングで発生するクロスのことを言います。

では、なぜデッドクロスに気をつけなければならないのでしょうか?

それを理解するためには、まず、減価償却費と借入金元本返済額が、キャッシュ・フローに与える影響についてを学ばなければなりません。

| 減価償却費 | 購入した物件の帳簿価額を費用化するもの。 現金の支出は取得時に完了しているため、償却時に法人の経費となるが、現金の支出は発生しない。 【キャッシュ・フローへの影響】 減価償却費が多いほど、法人税額が低くなり、キャッシュ・フローが良くなる。 |

| 借入金元本返済額 | 借入金返済額は利息分と元本返済分を含む。 利息分は経費となるが、元本返済分は経費とならず、キャッシュ・アウトとなるのみ。 借入期間の後半になるにつれて、元本返済分の比率が増える。 【キャッシュ・フローへの影響】 元本返済分が多いほど、キャッシュ・アウトが増え、キャッシュ・フローが悪化する。 |

減価償却費とは、固定資産の取得価額を費用化していくものです。

不動産物件は、高額かつ、数十年といった長期にわたり使用するものであるため、取得した時点では、取得対価は費用計上することなく、資産として計上します。

そしてその後、使用期間に渡って少しづつ、減価償却費に振り替えていくことで費用として計上していきます。

そのため、不動産取得後の各期における減価償却費は、法人の費用となり、法人税額を減少させる要素となりますが、現金の支払いは不動産の取得時に完了しているため、減価償却費計上時点でのキャッシュ・アウトはありません。

十分な利益が出ている事業者であれば、減価償却費は、その金額が大きければ大きいほど、キャッシュ・フローにとっては良い影響があります。

減価償却費は、償却期間が満了すると、ゼロになります。

また、定率法を採用している場合、使用期間の後半になるほど、減価償却費の金額は少なくなります。

それに対して、借入金元本返済額は、キャッシュ・アウトを伴うものの、経費として計上することができません。

そのため、借入金元本返済額が多ければ多いほど、キャッシュ・フローにとって悪い影響があります。

借入金返済額には、利息分と元本返済分が含まれており、借入期間の後半になればなるほど、借入残高は少なくなるため、利息分の金額は小さくなっていき、元本返済分が増えるケースが多いです。

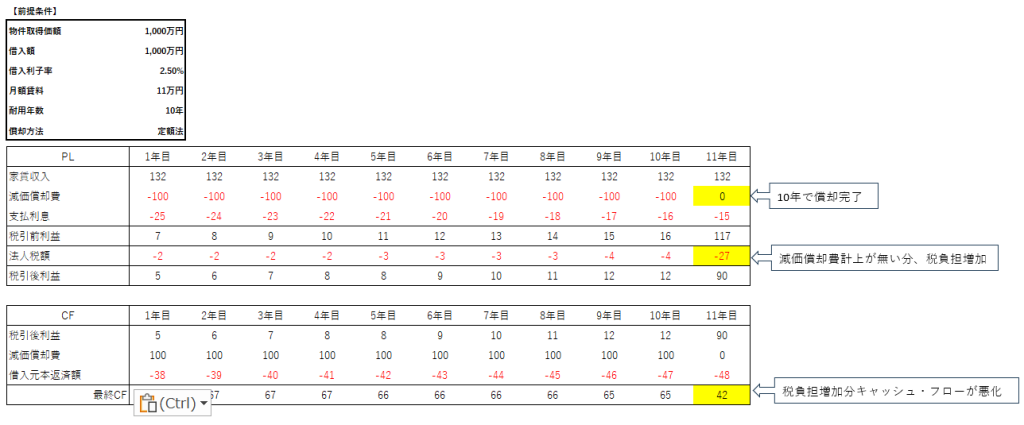

上記がキャッシュ・フローに与える影響を、具体例を使用して見ていきましょう。

この例では、11年目の直前でデッドクロスが発生します。

10年目に減価償却が完了し、11年目に減価償却費がゼロになります。

それにより、利益額が増加し税負担が増えます。

利益は増加していますが、その原因がキャッシュ・アウトを伴わない減価償却費の減少であるため、キャッシュ・フローだけ見ると、税負担の増加分だけマイナスになります。

さらに、借入金元本返済額は、期間が経過するにつれて増加していくため、少しずつキャッシュ・フローは悪くなっていきます。

このように、不動産賃貸経営においては、デッドクロスの前はキャッシュ・フローが良くなり、後でキャッシュ・フローが悪くなるというリスクがあります。

キャッシュ・フロー管理を行う際には、デッドクロスの後のことも念頭に入れて、支出を管理しましょう。